ズバリ!2022年の注目銘柄5選について

こんにちは「えるパパ」です。

今回のテーマは、「2022年の注目銘柄」について見解をお話してきたいと思います。2022年はボラティリティが高いなんて、あらゆる投資家が騒いでいますが、何に投資したら良いか迷ってしまいますよね?そうした方に対して、えるパパが注目している2022年以降の長期投資で値上がりを期待している銘柄をご紹介。参考にしてもらえたら嬉しいです!

この記事でわかること

・銘柄の選定基準

・注目の銘柄5選

銘柄選定基準(どうやって選んだの?)

基準①:割安感

過去の株価推移から株価が割安だと感じる銘柄であること。今後成長する分野への積極投資をおこなっているにも関わらず、株価が割安だと感じる銘柄を選んでいます。

え?なんで今後そこが成長するとわかるのか?

確実にここ数年でニュースの話題性やSNSや専門サイトなどでのテーマの取り上げ回数が確実に上がっている分野へ積極投資をおこなっている会社に注目して銘柄を選びました。

基準②:成長ポテンシャル

投資銘柄が今後大きなトレンドに乗っているのか、その企業/国がトレンドが大きな成長領域に突入しているのか/できるのかを考えて銘柄を選びました。確かにテクノロジー分野への投資や必要となるエネルギー分野への投資は大事ですが、より解像度を上げてトレンドの波がくると言われている分野への投資領域に会社が浸かっているのかを考えました。

基準③:長期投資

今回、5選の銘柄は長期投資で上昇を期待できる銘柄を選びました。少なくとも数年以上、個人的には10年以上の保有で株価上昇が期待できる銘柄を選びました。

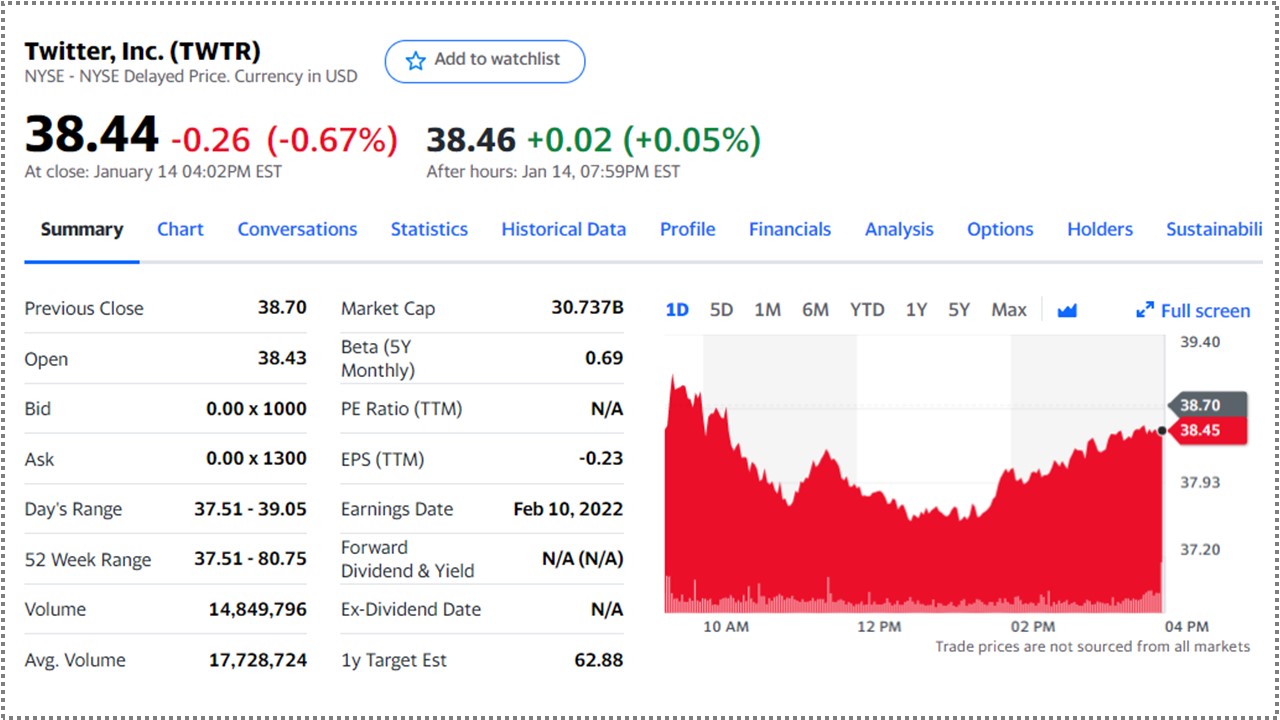

注目銘柄その①:「Twitter」

「企業概要」

ツイッター(Twitter, Inc.)はインターネットサービス会社。ソーシャルネットワーキ ングおよび短文投稿サービスを提供しています。その他にも、動画や音声や写真の投稿ができます。別ユーザーの活動をフォローするほか、短文(ツイート)の閲覧や投稿ができます。世界各地で事業を展開。

「注目の機能」

TwitterはNFT(Non-Fungible Token)画像をTwitterのプロフィールに設定できる。MetaMaskやCoinbase Walletといったイーサリアム対応のウォレットをTwitterに接続できる。NFTをTwitterに連携することでアイコンをユニークにすることができます。

(2022年の1月時点)株価は$38程度と比較的価格の安い銘柄。2021年2月には$77程まで上昇した株価はここ1年で半分近くまで株価を落としています。チャート分析で見ても、割安であることを感じます。また、配当金については出ていません。

2022年の利上げの影響で株価を下げる可能性は十分にありますが、今年の1年買い足し実行をしていきたいと考えています。

「Twitter」の株価情報

(Bloombergより)

注目銘柄その②:「Meta platforms」

「企業概要」

メタ・プラットフォームズ(Meta Platforms, Inc.)はソーシャルテクノロジー会社。ユーザーをつなぎ、コミュニティを見つけ、事業の成長を支援するアプリケーションおよび技術を構築しています。広告、拡張機能化、仮想現実も手掛けています。

「注目の分野」

マーク・ザッカーバーグは、今日のモバイル・インターネットの後継となるメタバースのビジョンを紹介した。メタバースとは、物理的な世界ではできないことも実現が可能になるデジタル空間です。メタバースの特長として重要なのは「ソーシャルプレゼンス」、つまり、実際に世界のどこにいようとも他の人と一緒にいるような感覚、を得ることができることです。すでにその一部は現実のものとなっており、さらにその先も射程圏内に入っています。本日の基調講演では、現在の仮想現実(VR)や拡張現実(AR)を向上させるために行っていることや、将来的にメタバースのソーシャルな可能性を最大限に実現していく。(出典:Meta Platforms HP)

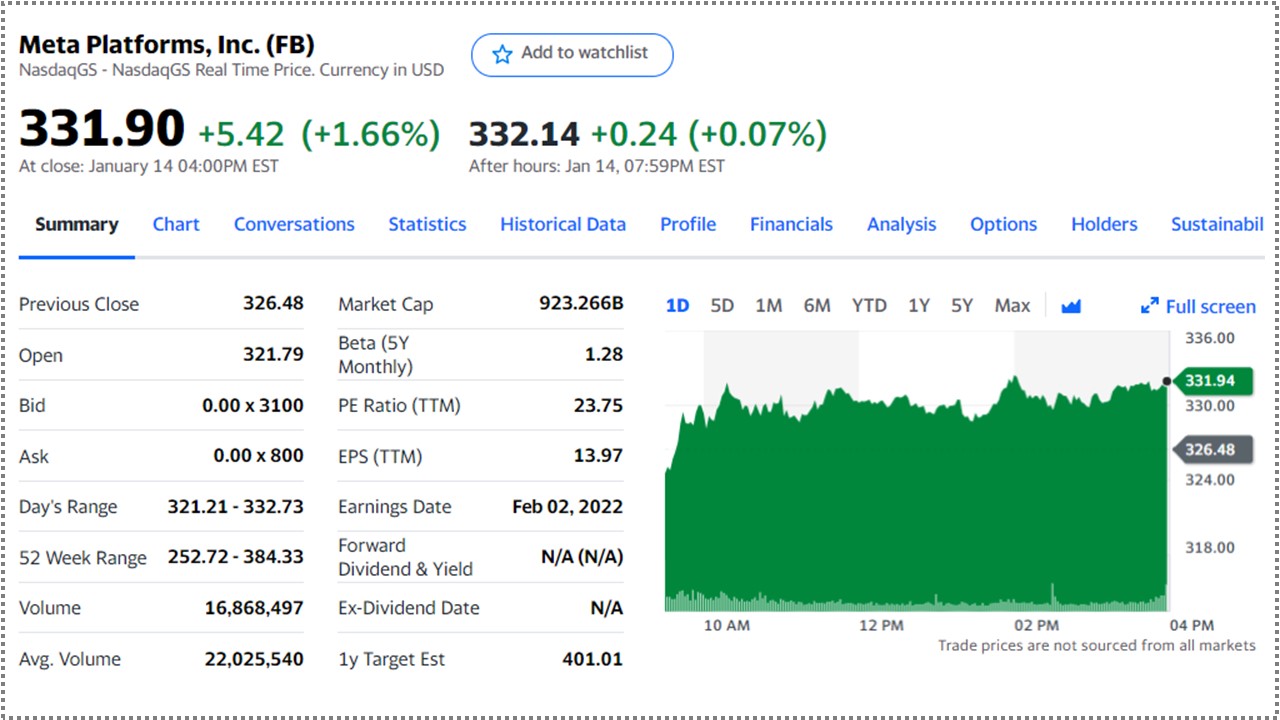

(2022年の1月時点)株価は$331程度で買い付けできます。2021年8月には$380程まで上昇した株価は半年で、大きく株価を落としています。また、同社は今後、仮想空間”メタバース”への投資を強調しており、今後のトレンドになり得る市場への投資傾向があります。また、配当金については出ていません。

2022年の利上げやテーパリングの影響で株価を下げる可能性は十分にありますが、今年の1年買い足しはタイミングを見て実行を考えています。

「Meta Platforms」の株価情報

(Bloombergより)

注目銘柄その③:「VGLT(バンガード米国長期政府債券ETF)」

「商品概要」

バンガード米国長期政府債券ETF(Vanguard Long-Term Treasury ETF)は、米国籍のETF (上場投資信託)。ブルームバーグ米国長期国債インデックスに連動する投資成果を目指す。

「アメリカ国債とは」

米国債(米国財務省証券)とは、アメリカ合衆国政府(米国財務省)が発行する国債のこと。高い信用力と流動性を有する。償還期間が1年以内の割引債をトレジャリービル(T-Bills)、2・3・5・7・10年物の利付債をトレジャリーノート(T-Notes)、30年物の利付債をトレジャリーボンド(T-Bonds)と呼んでいる。そのほか、元本および利子が物価に連動するインフレ連動債や、利付債の元本部分と利子部分が分離され、それぞれの部分が割引債として販売されるストリップス債などがある。(出典:野村証券)

「VGLT」は、アメリカ国債の10年超のインデックス連動を目指しています。国債にも様々な種類がありますが、10年超のアメリカ国債であることを押さえておくと理解が早いと思います。また、経費率は国債ETFとしても低い「0.05%」の抑えられています。さすがバンガードの商品といったところでしょうか。(YahooFinanceより)配当利回りは、1.79%(2021/01時点)と高いこともうれしいポイントです。

特徴として、債券は相対的に安心感のある投資資産。値動き小さめで、コツコツ金利を稼いでくれます。

① 債券の価格は下がることも理解が必要。アメリカ国内の金利上昇が債券価格の押し下げ要因となる。

② 債券の利率(利回り)がより高いということは、安全性がより低いということ。

「VGLT」の株価情報

(Bloombergより)

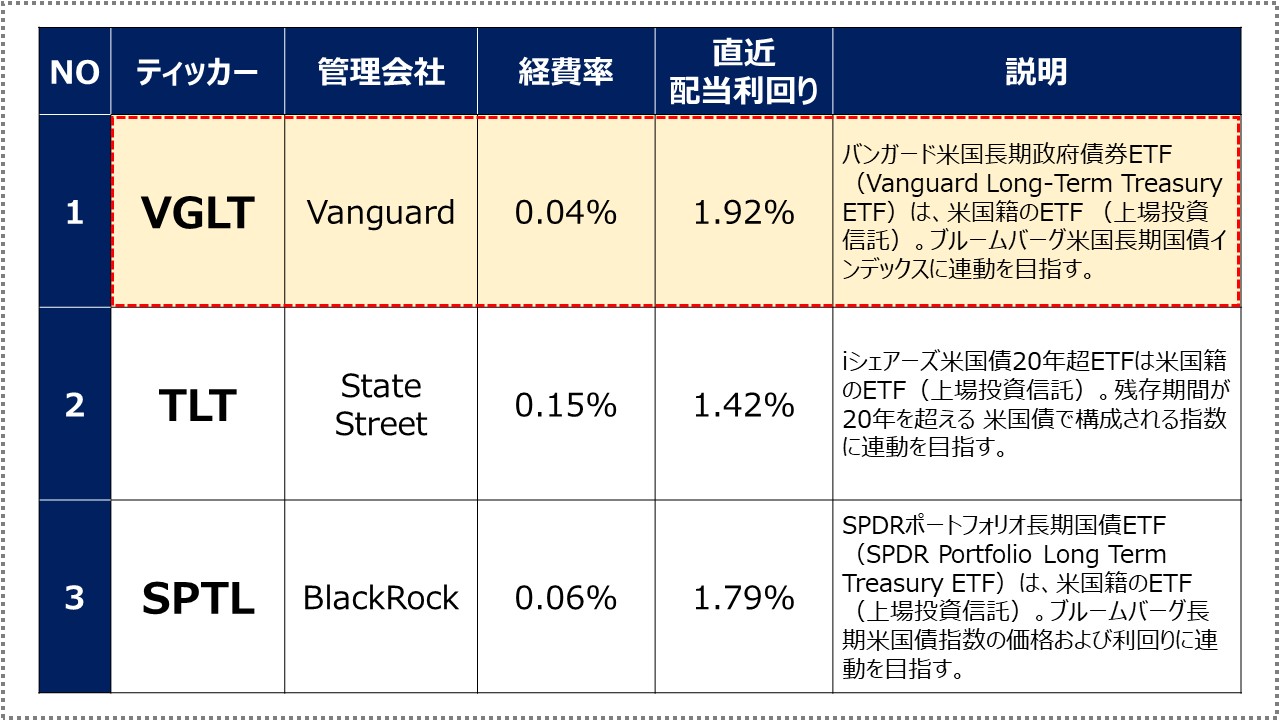

競合商品との比較:VGLT vs TLT vs SPTL

米国長期国債ETFは様々な種類があります。その中でも、有名なのが3つあります。①VGLT、②TLT、③SPLTになります。いずれのETFも10年以上のアメリカ国債インデックス連動になります。ただし、経費率や配当利回りが異なり、わたしがおすすめしたいのが最もパフォーマンスのよい「VGLT」になります。

「VGLT」の魅力のポイントとして、挙げたいのが「10年国債インデックス連動型であること」「配当利回りが高いこと」「手数料が低いこと」になります。特に金融商品を保持する上で、手数料が低い商品を選ぶことは大切です。その点でも、VGLTは安心して選定することができます。

①VGLT、②TLT、③SPLTのETFの株価の変動は基本的に同期しています。いずれを買い付けても、価格の大差が無いと考えていいと思います。その中でも敢えて言うなら、VGLTは手数料が低いので選定理由にもなりますね。

注目銘柄その④:「CXSE(WisdomTree Trust WisdomTree China ex-State-Owned Enterprises Fund)」

「商品概要」

ウィズダムツリー・トラスト-ウィズダムツリー中国(除国有企業)ファンド(WisdomTree China ex-State-Owned Enterprises Fund)は、米国籍のETF(上場投資信託)。発行済株式の政府による保有率が20%未満の中国株へのエクスポージャーの提供を目指します。

中国企業の特徴として、中国政府がその企業の株式を保有します。その中でも大企業になればなるほど、政府の保有する傾向が強まります。しかし、「CXSE」は中国政府の保有比率が比較的低い20%未満の企業を対象としたETFとなります。つまり、株価変動の要因として政府の意向の影響が比較的低い企業パックのETFになります。

「CXSE」の株価情報

(Bloombergより)

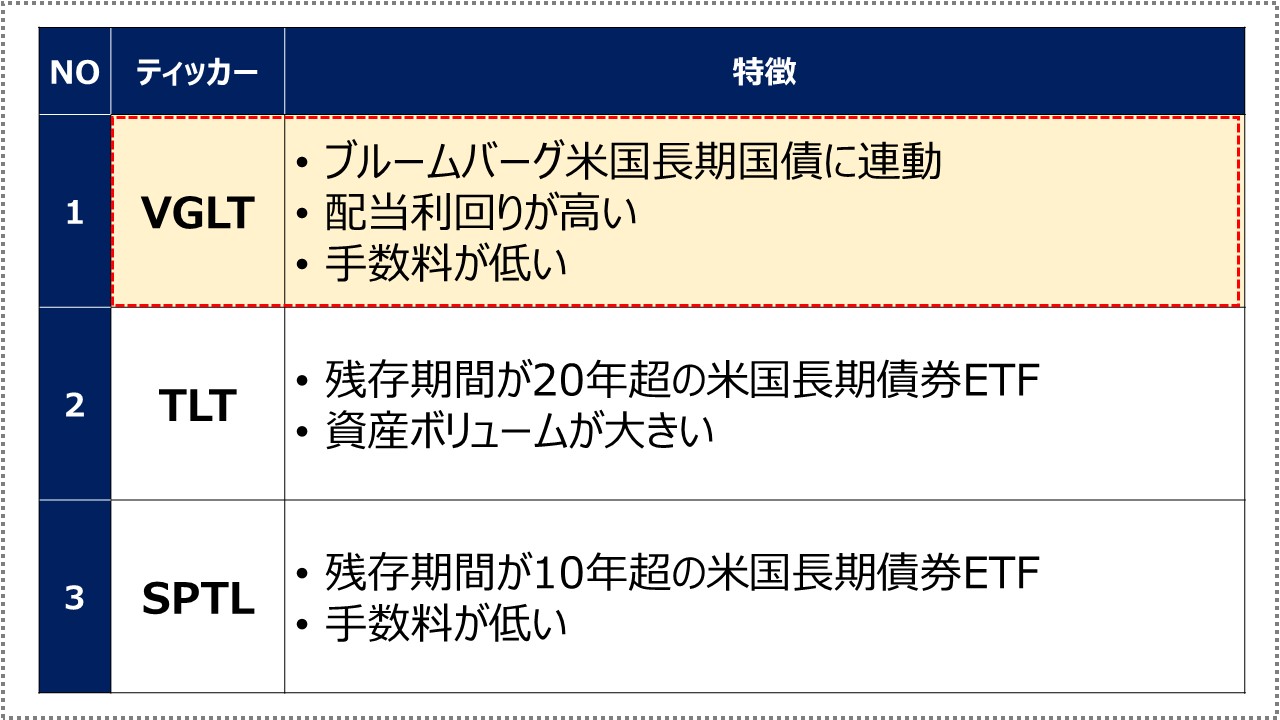

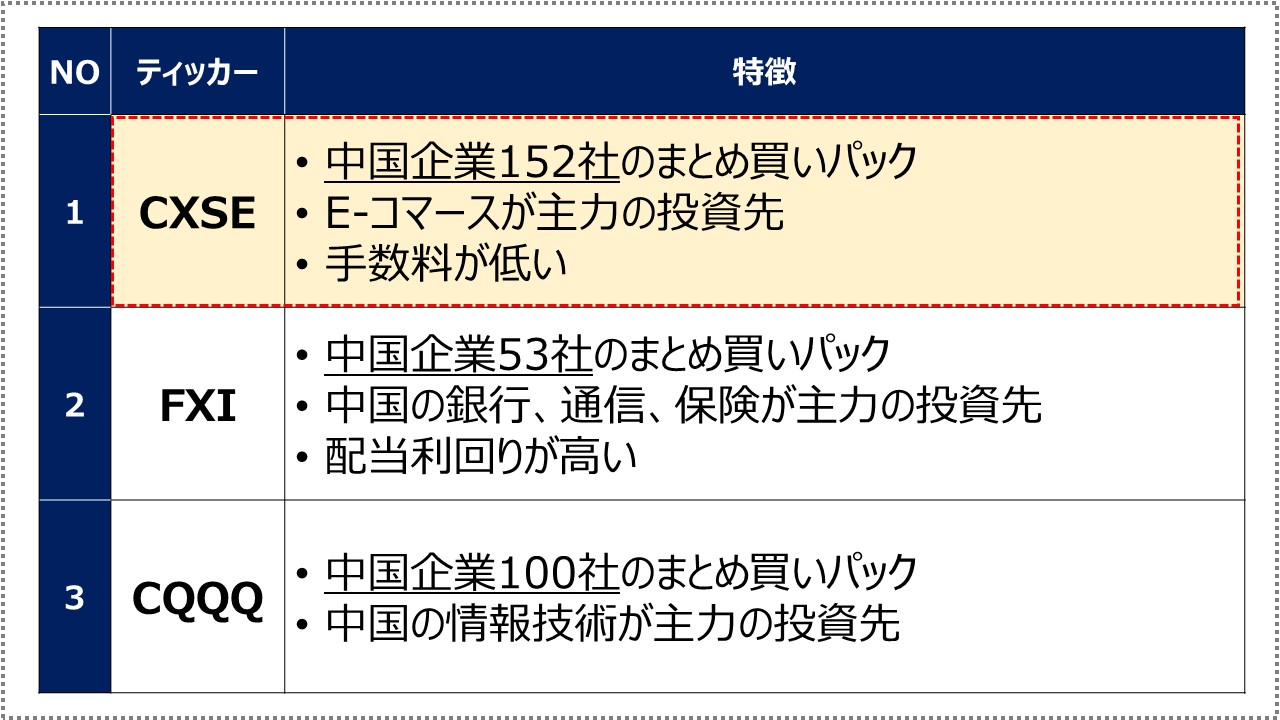

競合商品との比較:CXSE vs FXI vs CQQQ

中国関連で有名なETFは主に3つになります。①CXSE、②FXI、③CQQQです。わたしが「CXSE」をおすすめしています。なぜなら、経費率が最も低いからです。中国関連のETFの投資を試みると、0.7%以上の経費率が求められることが多いですが、CXSEの経費率は0.32%と比較的低い経費率になります。中長期の投資を実行する場合、低い経費率のETFを選んでおきたいですね。

CXSEはほかのETFと比較して、152社と多くの企業に投資することで分散投資が可能になります。また、E-コマース中心の投資となっており今後の注目分野をとらえています。また、重複しますが、3つの中で最も低い経費率になります。こうした特徴がCXSEにはあります。

CXSEやCQQQは変動率が高いですが、FXIは低いことが分かります。CXSEは2021年2月には、75%以上の上昇率をマークしました。一方で、下落するときはジェットコースターさながらの落下具合。リスクもありますが、リターンの高さも十分な魅力です。

注目銘柄その➄:「EPI(WisdomTree India Earnings Fund)」

「商品概要」

ウィズダムツリーインド収益ファンドは米国籍のETF(上場投資信託)。ウィズダムツリ ーインド収益指数の価格および利回り実績に連動する投資成果を目指します。

「EPI」は、インド企業への優良企業へ投資ができるETFになります。経費率は、0.84%と少し高いですが、利回りは2%程出ています。日本からインドへ投資できる商品はあまり多くないですが、その中でも「EPI」は代表的なインド投資のETFになります。

「EPI」の株価情報

(Bloombergより)

競合商品との比較:EPI vs INDA vs 2836

わたしがおすすめしたいのは、「EPI」になります。なぜなら、利回りが高く、ネット証券(SBI証券など)で購入が可能だからです。特にインド市場は今後5年以上の長期目線で成長が期待されいている国。人口増加やIT企業において目が離せません。

EPIやINDAのETF株価変動は基本的に同期しています。いずれを買い付けても、価格の大差が無いと考えていいと思います。えるパパは株価上昇率や利回りを考慮して、EPIをおすすめしています。

※注意点

(2022/01現在)「EPI」はSBI証券で購入が可能になります。しかし、INDAではSBI証券での購入はできません。日本国内の証券会社を利用するなら「EPI」の購入になるかとおもいます。

まとめ

今回紹介した個別銘柄やETFは、2022年のボラティリティ高い市場において、今後の成長やリターンが期待できると考えた5選になります。いずれも、割安感や対象のマーケットが十分に成長できるところが魅力です。

また、信託報酬も低く、投資コストが低いところも魅力ですね。

まさに今後の数年後に化けていくれるかもしない、商品と期待したています。

本記事を参考にして、投資家デビューもしくは2022年のポートフォリオ一角にしてみてはいかがでしょうか。

最後に、投資は自己責任・自己判断でおこないましょう。自分の考えで投資を実行してくださいね。